回扣的账务处理(“回扣”能入账吗?税务上如何处理?)

100次浏览 发布时间:2024-07-10 17:16:13

想问你一下,客户公司和我们达成一笔业务,给我们打款5万元。其实,这笔业务主要是王二介绍的,因此我们还得给王二个人1万元的”回扣“,请问这笔业务怎么处理?税务上合规吗?

这种事情实务中确实存在,如果数额较大一不小心没处理好,容易被税务局怀疑逃税,补税、罚款接踵而至。这样吧,我把关于类似这种业务的税务处理总结一下,再发给你,你到时候可以根据实际情况参考处理。

01

折扣、佣金、返利、提成、回扣

有什么区别?

1.

折扣

(1)商业折扣

商业折扣是指企业为促进商品销售而在商品标价上给予的价格扣除,一般是在交易成立付款之前给予折扣。

(2)现金折扣

现金折扣是指在销售商品收入金额确定的情况下,债权人为鼓励债务人在规定的期限内付款而向债务人提供的债务扣除。

2.

佣金

佣金是指企业在产品(服务)销售过程中,为了提高市场份额,委托中间人提供促成交易成功的服务,而支付给中间人的服务报酬。

中间人必须是有权从事中介服务的单位或个人,但不得为本企业职工。

3.

返利

返利是直接与销售量、销售额直接关联的,是供货商为了提高经销商的积极性,根据经销商的销售量、销售额,按一定比例返还给经销商的支出。返利的形式主要有返还资金、赠送实物等。

4.

提成

提成是指企业职工为企业创造收入,企业按照收入的一定比例奖励给职工的支出。

如果是支付给非本企业职工则为佣金。

5.

回扣

回扣是指企业在销售商品时支付给购买方一定比例的现金或实物的行为。

《企业财务通则(公开征求意见稿)》第五十条,企业发生销售折扣、折让,以及支付必要的佣金、回扣、手续费、劳务费、提成、返利、进场费、业务奖励等业务费用,应当以内部销售政策、合同约定、有效凭证等作为依据,由相关职能部门和财务部门联合对其真实性和合规性进行审核,履行内部审批手续,防止采用业务费用形式进行贿赂等违法行为。

02

会计上如何进行处理?

1.折扣的会计处理

(1)商业折扣

企业销售商品涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额。

借:应收账款

贷:主营业务收入

应交税费——应交增值税(销项税额)

(2)现金折扣

在新收入准则下,对于现金折扣,不再按照总额法计算,应该在销售当期按可变对价的相关规定进行会计处理。如果开始时就可以合理估计现金折扣金额,按折扣后的金额确认主营业务收入,折扣金额确认预计负债,后期按照实际收款时的差异进行调整,差额计入营业收入,不再确认财务费用。

- 销售发生时,可以合理确定现金折扣金额的:

- 借:应收账款

- 贷:营业收入

- 预计负债(不确定事项)

- 应交税费-应交增值税(销项税)

- 实际收款时如果多估计现金折扣了:

- 借:银行存款

- 预计负债

- 贷:应收账款

- 营业收入

2.佣金的会计处理

按照税法相关规定,销售佣金、手续费等,属于“商务辅助服务——经纪代理服务”。一般地,企业实际发生的符合条件的佣金支出,取得专票,进项可抵扣。

如果是个人为企业提供劳务,企业向个人支付佣金,属于《个人所得税法》中规定的劳务报酬所得,企业还应该按照“劳务报酬所得”代扣代缴个税。

借:销售费用-佣金

应交税费-应交增值税(进项税额)

贷: 银行存款

应交税费-应交个人所得税(代扣代缴)

3.返利的会计处理

根据新收入准则,返利属于可变对价,企业需要估计各个销售商后期可能取得返利的情况确定预计负债。

- 实现销售时:

- 借:应收账款

贷:主营业务收入

预计负债—一应付退货款

应交税费—应交增值税(销项税额)

- 确认返利时:

- 借:应交税费—应交增值税(销项税额)

预计负债—应付退货款

货:应收账款

4.提成的会计处理

借:销售费用-提成

贷:应付职工薪酬-提成

5.回扣的会计处理

如果符合《企业财务通则(公开征求意见稿)》第五十条的规定,则可以进行常规的账务处理。否则,可能属于违法行为。

《企业财务通则(公开征求意见稿)》第五十条,企业发生销售折扣、折让,以及支付必要的佣金、回扣、手续费、劳务费、提成、返利、进场费、业务奖励等业务费用,应当以内部销售政策、合同约定、有效凭证等作为依据,由相关职能部门和财务部门联合对其真实性和合规性进行审核,履行内部审批手续,防止采用业务费用形式进行贿赂等违法行为。

《中华人民共和国刑法》第一百六十三条规定,

“公司、企业的工作人员利用职务上的便利,索取他人财物或者非法收受他人财物,为他人谋取利益,数额较大的,处五年以下有期徒刑或者拘役;数额巨大的,处五年以上有期徒刑,可以并处没收财产。

公司、企业的工作人员在经济往来中,违反国家规定,收受各种名义的回扣、手续费,归个人所有的,依照前款的规定处罚。”

03

税务上如何进行处理?

1.折扣的税务处理

(1)商业折扣

《国家税务总局关于折扣额抵减增值税应税销售额问题通知》(国税函[2010]56号)规定:

纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税。

未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。

虽然国税函[2010]56号的规定是针对增值税,实务中,顾姐认为对企业所得税同样适用。

(2)现金折扣

增值税还是是按照总额法确认,本身新收入准则就明确了,合同负债的确认金额都是不含增值税金额。因此,增值税还是按照总额法确认。

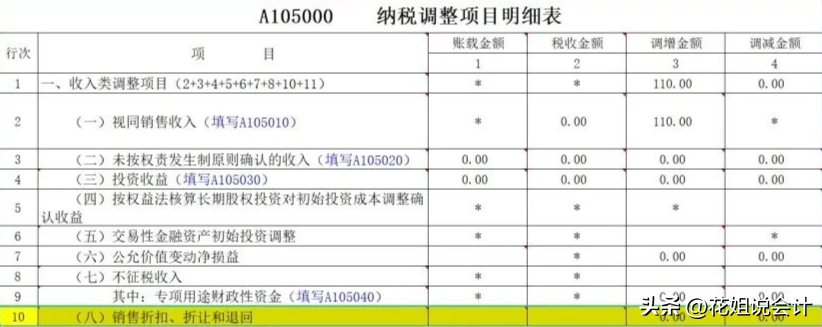

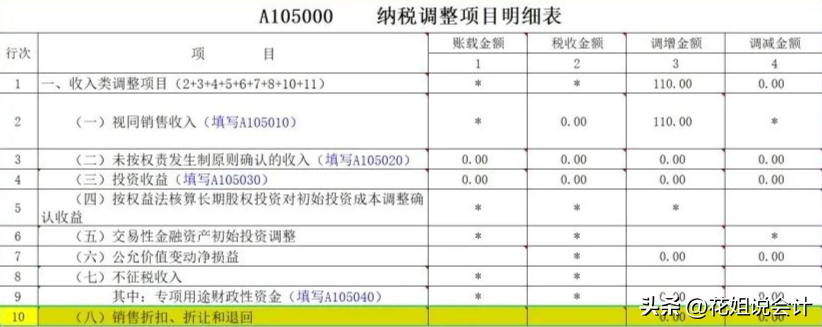

企业所得税对于现金折扣还是按照875号文的规定,先总额确认,再确认财务费用。这与新收入准则有比较大的差异,需要进行调整。顾姐建议可以在A105000表的第10行进行处理。

2.佣金的税务处理

增值税方面,按照税法相关规定,销售佣金、手续费等,属于“商务辅助服务——经纪代理服务”。一般地,企业实际发生的符合条件的佣金支出,取得专票,进项税额可以抵扣。

企业所得税方面,不同的企业规定是不同的:

- 限额扣除

1.保险企业

根据《 关于保险企业手续费及佣金支出税前扣除政策的公告》(税务总局公告2019年第72号)规定,保险企业发生与其经营活动有关的手续费及佣金支出,不超过当年全部保费收入扣除退保金等后余额的18%(含本数)的部分,在计算应纳税所得额时准予扣除;超过部分,允许结转以后年度扣除。

2.电信企业

根据《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号,以下简称15号公告)第四条规定,电信企业在发展客户、拓展业务等过程中(如委托销售电话入网卡、电话充值卡等),需向经纪人、代办商支付手续费及佣金的,其实际发生的相关手续费及佣金支出,不超过企业当年收入总额5%的部分,准予在企业所得税前据实扣除。

3.房地产业。根据国家税务总局关于印发《房地产开发经营业务企业所得税处理办法》的通知(国税发〔2009〕31号)第二十条规定,企业委托境外机构销售开发产品的,其支付境外机构的销售费用(含佣金或手续费)不超过委托销售收入10%的部分,准予据实扣除。

4.其他企业

根据《财政部 国家税务总局关于企业手续费及佣金支出税前扣除政策的通知》(财税〔2009〕29号,以下简称29号文)规定,其他企业发生与其经营活动有关的手续费及佣金支出按与具有合法经营资格中介服务机构或个人(不含交易双方及其雇员、代理人和代表人等)所签订服务协议或合同确认的收入金额的5%计算限额。- 据实扣除

根据15号公告第三条规定,从事代理服务、主营业务收入为手续费、佣金的企业(如证券、期货、保险代理等企业),其为取得该类收入而实际发生的营业成本(包括手续费及佣金支出),准予在企业所得税前据实扣除。 - 不得扣除

1.企业为发行权益性证券支付给有关证券承销机构的手续费及佣金不得在税前扣除;

2.企业与不具有合法经营资格中介服务企业或个人签订代办协议或合同支付手续费及佣金不得在税前扣除;

3.除委托个人代理外,企业以现金等非转账方式支付的手续费及佣金不得在税前扣除;

4.企业将手续费及佣金支出计入回扣、业务提成、返利、进场费等费用的不得扣除;

5.企业已计入固定资产、无形资产等相关资产的手续费及佣金支出,应当通过折旧、摊销等方式分期扣除,不得在发生当期直接扣除;

6.企业支付的手续费及佣金不得直接冲减服务协议或合同金额。

3.返利的税务处理

增值税方面,《国家税务总局关于纳税人折扣折让行为开具红字增值税专用发票问题的通知》(国税函[2006]1279号)规定:“纳税人销售货物并向购买方开具增值税专用发票后,由于购货方在一定时期内累计购买货物达到一定数量,或者由于市场价格下降等原因,销售方给予购货方相应的价格优惠或补偿等折扣、折让行为,销货方可按《增值税专用发票使用规定》开具红字增值税专用发票。

企业所得税方面,实际支付返利时,企业所得税按照实际返利净额,由支付方冲减当时营业收入,取得方冲减当时营业成本。可在A105000 纳税调整明细表的第10行次进行处理。

4.提成的税务处理

给予企业员工的业务提成,不涉及增值税。

企业所得税方面,获得业务提成的人员为企业的员工,属于工资薪金性质。企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金准予税前扣除。

5.回扣的税务处理

如果以明示方式且能够取得对方开具的合法、有效的凭证,则可以按照购进劳务/服务的方式进行税务处理。否则,可能属于商业贿赂行为。

《中华人民共和国反不正当竞争法》第七条规定,

“经营者不得采用财物或者其他手段贿赂下列单位或者个人,以谋取交易机会或者竞争优势:

(一)交易相对方的工作人员;

(二)受交易相对方委托办理相关事务的单位或者个人;

(三)利用职权或者影响力影响交易的单位或者个人。

经营者在交易活动中,可以以明示方式向交易相对方支付折扣,或者向中间人支付佣金。经营者向交易相对方支付折扣、向中间人支付佣金的,应当如实入账。接受折扣、佣金的经营者也应当如实入账。”

《中华人民共和国反不正当竞争法》第十九条规定,经营者违反本法第七条规定贿赂他人的,由监督检查部门没收违法所得,处十万元以上三百万元以下的罚款。情节严重的,吊销营业执照。

回到最开头的问题,如果“王二”属于独立提供服务的中间人,则可以按照“佣金”进行会计、税务处理;如果“王二”属于对方公司人员,且“回扣”没有以明示方式进行,则有可能涉及商业贿赂,有违法违规的风险

相关文章

- 主播直播PK拳击教练,说被打成“三折叠”?教练:他说我是小卡拉米 2025-07-05

- 韩国现代热水器维修热线号码查询 - 维修服务网点地址 2025-07-05

- 一棵树 一团火 一条路 2025-07-05

- 倪四道院士被造谣“预测广东将发生8级以上大地震”,本人回应:已报警 2025-07-05

- 强对流天气蓝色预警!辽宁今天还有暴雨、大暴雨、大风、雷电…… 2025-07-05

- 2-1!世俱杯首个四强诞生,一战赚1.5亿元奖金,亚洲球队全军覆没 2025-07-05